O Brasil tem 11,3 milhões de microempreendedores individuais (MEIs). Saiba como preencher o IRPF e o DASN-SIMEI em 2021.

De acordo com o Sebrae, o Brasil tem 11,3 milhões de microempreendedores individuais (MEIs).

Contudo, muitos MEIs esquecem que devem prestar contas tanto como pessoa jurídica quanto como pessoa física.

Confira abaixo as principais respostas para as dúvidas referentes às declarações.

MEI deve declarar Imposto de Renda?

O MEI precisa declarar o Imposto de Renda Pessoa Física (IRPF) caso se encaixe no público obrigado a reportar bens e ganhos ao longo de 2020. O prazo de entrega do IRPF 2021 será das 8h do 1° de março até as 23h59 de 30 de abril (horário de Brasília). O programa da Receita Federal já está disponível para download em smartphones, tablets e computadores.

Neste ano, entre as pessoas que precisam entregar a declaração estão o contribuinte que recebeu rendimentos tributáveis superiores a R$ 28.559,70 em 2020; recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte de mais de R$ 40 mil; tinha patrimônio de mais de R$ 300 mil em 31 de dezembro de 2021; fez operações na Bolsa; ou optou pela isenção do imposto cobrado sobre o ganho na venda de imóvel, ao usar o valor obtido para comprar outro imóvel em até 180 dias após a venda.

Como declarar ganhos como MEI no IR 2021?

Existem duas metodologias para o microempreendedor individual declarar seus ganhos no IRPF 2021.

A primeira delas é a metodologia contábil, voltada a quem tem controle de caixa. O empreendedor deve montar uma planilha com seus ganhos e despesas mensais. Calculando a diferença entre faturamento e custos, o MEI chega ao seu ganho real. Esse lucro é declarado no IRPF, na categoria de “Rendimentos isentos e não tributáveis”, linha 13.

A segunda metodologia é a de presunção, e serve para o empreendedor que não tem um controle de caixa. O governo assume percentuais de rendimentos isentos com base na atividade desempenhada pelo MEI: 8% do faturamento é isento para comércio, indústria e transporte de cargas; 16% para transporte de passageiros; e 32% para serviços em geral.

Por exemplo: um microempreendedor individual que atua com serviços faturou R$ 60 mil em 2020. Ele deve calcular a parcela do seu faturamento isenta de impostos: R$ 60 mil x 32% = R$ 19,2 mil. Esse valor deve ser declarado no IRPF, também na categoria de “Rendimentos isentos e não tributáveis”, linha 13. Dessa forma, o MEI não precisa conhecer suas despesas.

As duas metodologias são aceitas pela Receita Federal – mas a primeira é melhor por dar uma dimensão real do lucro do microempreendedor individual.

O MEI só é obrigado a declarar se tiver rendimentos isentos e não tributáveis acima de R$ 40 mil (ou caso se enquadre em outros casos citados acima). Mesmo assim, é importante que o microempreendedor individual sempre preencha o IRPF.

Como declarar CLT e MEI no IRPF?

Caso você seja tanto MEI quanto empregado pela CLT, una todos os seus rendimentos em uma única declaração do IRPF. O imposto será calculado pela soma dos rendimentos.

No caso dos ganhos como CLT, a declaração é feita na categoria de “Rendimentos recebidos de pessoa jurídica”, lançando o Informe de Rendimentos enviado pela fonte pagadora. Vale lembrar que o CLT que abriu MEI não tem direito ao seguro desemprego, mesmo que nunca tenha faturado como microempreendedor individual.

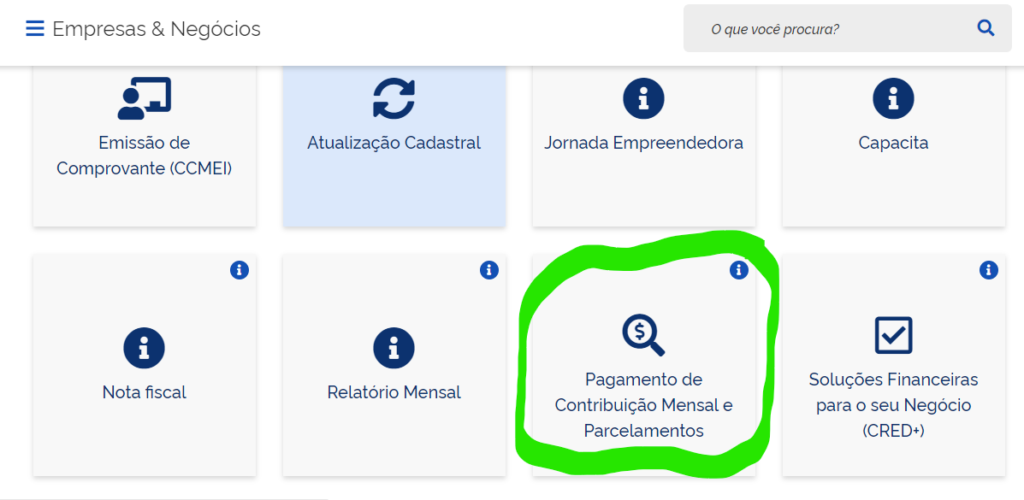

O que é DASN-SIMEI?

O MEI precisa declarar seu faturamento referente ao ano anterior não apenas pelo IRPF, mas também por meio da Declaração Anual do Simples Nacional (DASN-SIMEI). Essa é a declaração do microempreendedor individual em sua pessoa jurídica.

Na DASN-SIMEI, o MEI informa seu faturamento e se contratou ou não um funcionário – o microempreendedor individual pode ter até um empregado.

Mesmo que o microempreendedor não tenha faturado no ano anterior, deve entregar a declaração, ainda que com o valor de faturamento zerado. Quem foi MEI ao longo de 2020 precisa entregar a declaração até 31 de maio de 2021. Já quem se tornou ou vai se tornar MEI neste ano irá declarar seus ganhos na DASN-SIMEI apenas em 2022.

Multas DASN-SIMEI

Não entregar a DASN-SIMEI no prazo acarreta multas. Quando a DASN-SIMEI é feita após o prazo, junto do recibo de entrega da declaração são emitidos uma notificação de lançamento da Multa por Atraso na Entrega da Declaração (MAED) e um Documento de Arrecadação de Receitas Federais (DARF) para o pagamento imediato da multa.

O cálculo da multa é feito pela diferença entre o dia seguinte ao término do prazo fixado e o dia efetivo de entrega da DASN-SIMEI. A cobrança é de R$ 50 no mínimo, ou de 2% por mês-calendário atrasado caso tal valor ultrapasse R$ 50.

Esses 2% incidem sobre o montante de tributos decorrentes dos dados informados na DASN-SIMEI. A cada mês, mais 2% são acrescentados, até um limite de 20% do total de tributos devidos. Caso o pagamento seja feito em até 30 dias após a emissão do DARF, a multa será reduzida em 50%.

fonte: www.contabeis.com.br/